原文标题:2022年中国建筑检验测试行业产业链及竞争局势分析,行业需求空间广阔「图」

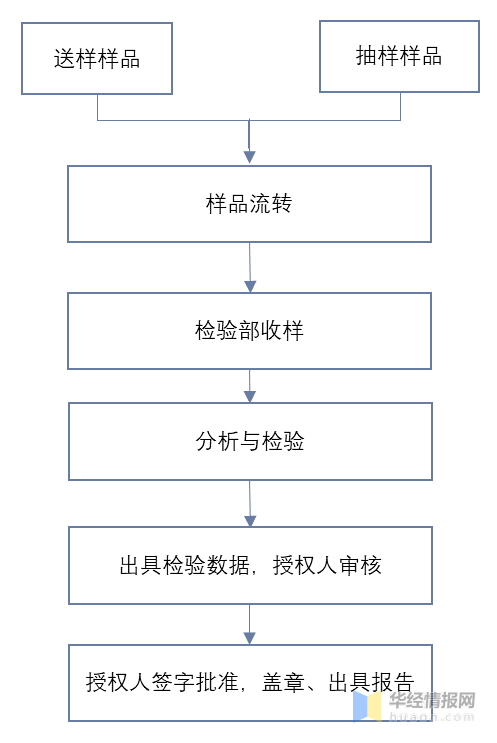

检测业务属于基建产业链的后端,按照检验测试对象可分为建筑材料检验测试及建筑工程检验测试;按照检测样品或者检验测试对象来源可分为送检、抽检和工程现场检测三种。送检模式下,检测样品是客户自送样,因此结论仅对送样样品有效;抽检模式下,检测是针对某一批次产品做抽祥检测。检验测试对象如果是工程,则对所检测的工程实体质量进行判定。检验测试业务最重要的包含获取样品、实验室检测、出具检验报告、报告发送及售后维护共四个环节。

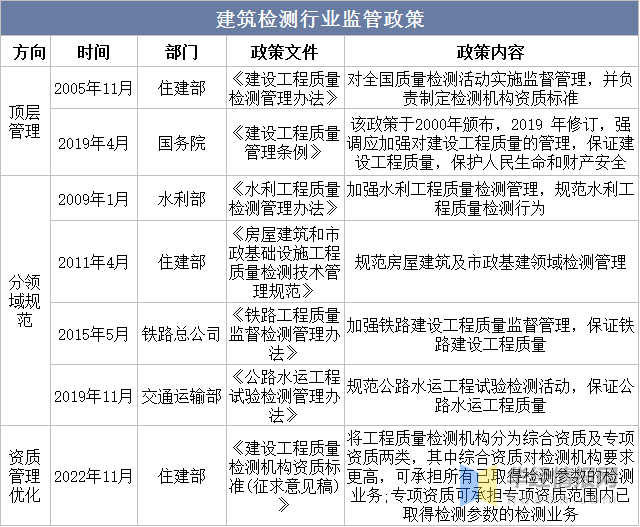

2005年,住建部颁布《建设工程质量检验管理办法》,要求检验测试机构以及承建单位依据国家有关法律、法规和工程建设强制性标准,对涉及结构安全项目的抽样检测和对进入施工现场的建筑材料、构配件的见证取样检测。该条例为工程检测首个强制性管理办法,初步规范了工程质量检测行业标准。2022年11月住建部发布《建设工程质量检验测试的机构资质标准(征求意见稿)》,将工程质量检测机构分为综合资质及专项资质两类,专项资质包括建筑材料构配件、主体结构、钢结构、地基基础、建筑节能、建筑幕墙、市政工程、道路工程及桥梁地下工程九大领域,综合资质机构整体要求更高,可承接所有获得检验检测参数的业务;专项资质仅可承接专项领域对应的已获参数业务。

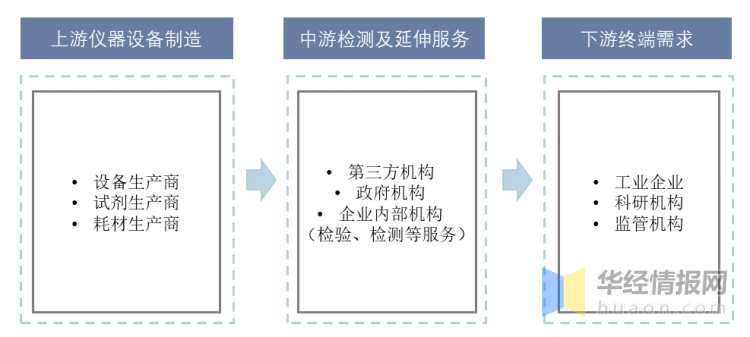

检验检测产业链上游主要是设备生产商、试剂生产商和耗材生产商;中游为检测机构,提供检验检测等服务;下游需求主要为工业企业、科研机构和监管机构。

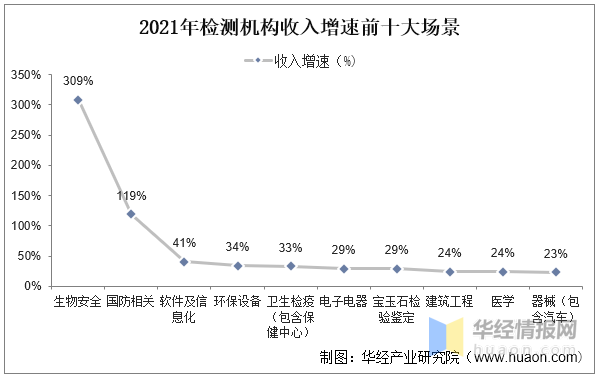

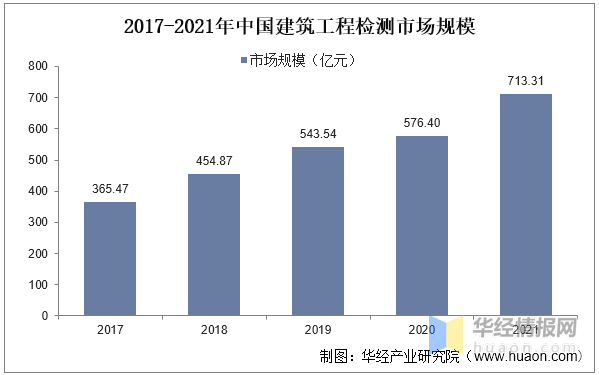

从下游检测领域来看,根据国家认证认可监督管理委员会统计,生物安全和国防相关检测机构市场快速增长,增速达到309%和119%。建筑工程、环境检测等传统产业市场依旧广阔,2021年营收规模分别为713、415亿元,但增速有所放缓,2021年分别为23.8%、11.1%。

建筑工程检验测试方面,2017以来,市场规模呈现上升趋势。据统计,2021年我国建筑工程检测市场规模713.31亿元。

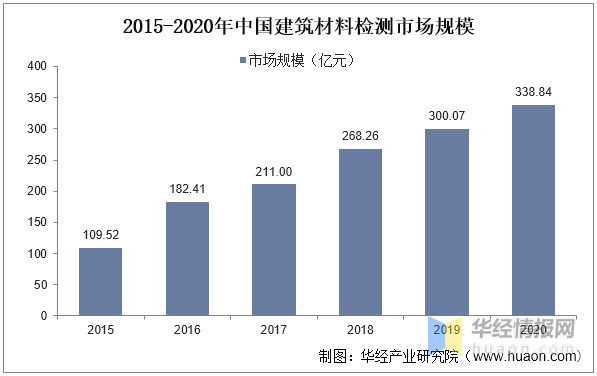

建筑材料检测方面,近年来市场规模有所扩大,据统计,2020年我国建筑材料检测市场规模为338.84亿元。

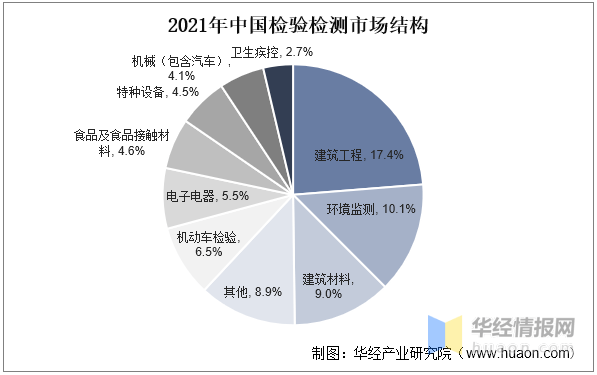

从市场结构来看,根据国家认证认可监督管理委员会统计,2021年我国检验检测市场中营收排名前三的细分领域分别为建筑工程、环境监测及建筑材,占检验检测市场总规模的17.4%、10.1%、9.0%。

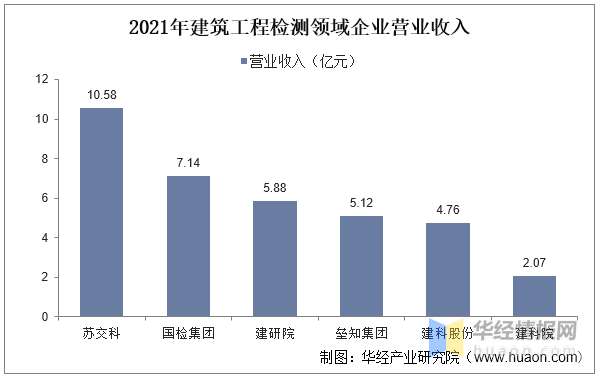

从企业营收情况来看,相关数据显示,2021年建筑工程检验测试领域营收最高的企业为苏交科,营业收入10.58亿元,第二、第三名分别是国检集团和建研院,收入分别为7.14亿元、5.88亿元。

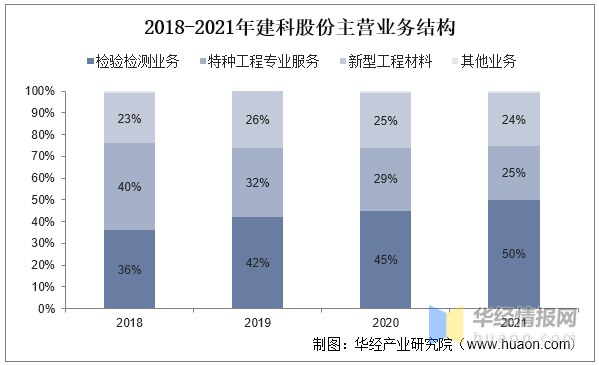

建科股份早期主业聚焦建筑建材检测领域,近年来逐步拓展至特种工程、新型建筑材料等产业链相关环节,同时积极开拓环保检测业务,经营规模持续扩张。

从业务结构来看,公司主营业务包括检验测试、特种工程专业服务和新型工程材料三大板块,2021年收入占比分别为50%、25%、24%。

原文标题:2022年中国建筑检验测试行业产业链及竞争局势分析,行业需求空间广阔「图」

华经产业研究院对建筑检验测试行业发展现状、行业上下游产业链、竞争格局及重点企业等进行了深入剖析,最大限度地降低企业投资风险与经营成本,提升公司竞争力;并运用多种数据分析技术,对行业发展的新趋势进行预测,以便企业能及时抢占市场先机;更多详细内容,请关注华经产业研究院出版的《2023-2028年中国建筑检验测试行业市场深度分析及投资潜力预测报告》。返回搜狐,查看更加多

|

手机站 |

|

微 信 公 众 号 |

|